【事项名称】税收减免备案

【事项描述(申请条件)】符合备案类税收减免的纳税人,如需享受相应税收减免,应在首次享受减免税的申报阶段或在申报征期后的其他规定期限内提交相关资料向主管税务机关申请办理税收减免备案。

纳税人在符合减免税条件期间,备案材料一次性报备,在政策存续期可一直享受,当减免税情形发生变化时,应当及时向税务机关报告。

【办理资料】*温馨提示:以下报送材料中未注明份数的均为1份。

1.境外投资者以分配利润直接投资暂不征收预提所得税(减免性质代码:04081524,政策依据:财税〔2018〕102号),应报送:

(1)《非居民企业递延缴纳预提所得税信息报告表》2份。

(2)《中华人民共和国扣缴企业所得税报告表》。

(3)相关合同。

(4)支付凭证。

(5)与鼓励类投资项目活动相关的资料。

(6)委托材料。

2.残疾、孤老、烈属减征个人所得税优惠(减免性质代码:05012710,政策依据:中华人民共和国个人所得税法),应报送:

(1)《纳税人减免税备案登记表》2份。

(2)个人身份证件原件及复印件(原件查验后退回)。

(3)残疾、孤老、烈属的资格相关材料原件及复印件(原件查验后退回)。

3.合伙创投企业个人合伙人按投资额的一定比例抵扣从合伙创投企业分得的经营所得(减免性质代码:05129999,政策依据:财税〔2018〕55号、国家税务总局公告2018年第43号),应报送:

(1)《纳税人减免税备案登记表》2份。

(2)《合伙创投企业个人所得税投资抵扣备案表》。

4.天使投资个人按投资额的一定比例抵扣转让初创科技型企业股权取得的应纳税所得额(减免性质代码:05129999,政策依据:财税〔2018〕55号),应报送:

(1)《纳税人减免税备案登记表》2份。

(2)《天使投资个人所得税投资抵扣备案表》。

(3)天使投资个人身份证件原件(查验后退回)。

5.对个人销售住房暂免征收土地增值税(减免性质代码:11011701,政策依据:财税〔2008〕137号),应报送:《纳税人减免税备案登记表》2份。

6.转让旧房作为保障性住房且增值额未超过扣除项目金额20%的免征土地增值税(减免性质代码:11011707,政策依据:财税〔2013〕101号),应报送:

(1)《纳税人减免税备案登记表》2份。

(2)不动产权属资料复印件。

(3)房地产转让合同(协议)复印件。

(4)扣除项目金额相关材料(如评估报告,发票等)。

7.对企业改制、资产整合过程中涉及的土地增值税予以免征(减免性质代码:11052401、11052501、11059901、11059902、11083901、11083902、11083903,政策依据:财税〔2013〕53号、财税〔2011〕116号、财税〔2013〕3号、财税〔2011〕13号、财税〔2001〕10号、财税〔2003〕212号、财税〔2013〕56号),应报送:

(1)《纳税人减免税备案登记表》2份。

(2)不动产权属资料复印件。

(3)投资、联营双方的营业执照复印件。

(4)投资、联营合同(协议)复印件。

8.被撤销金融机构清偿债务免征土地增值税(减免性质代码:11129901,政策依据:财税〔2003〕141号),应报送:

(1)《纳税人减免税备案登记表》2份。

(2)中国人民银行依法决定撤销的相关材料。

(3)不动产权属资料复印件。

(4)财产处置协议复印件。

9.合作建房自用的土地增值税减免(减免性质代码:11129903,政策依据:财税字〔1995〕48号),应报送:

(1)《纳税人减免税备案登记表》2份。

(2)不动产权属资料复印件。

(3)合作建房合同(协议)复印件。

(4)房产分配方案相关材料。

【办理地点(受理机构)】主管税务机关办税服务厅(场所)https://12366.chinatax.gov.cn/bsfw/bsdt/;国家税务总局天津市电子税务局https://etax.tianjin.chinatax.gov.cn/apps/view/login.html点击 “我要办税”。

【收费标准】不收费

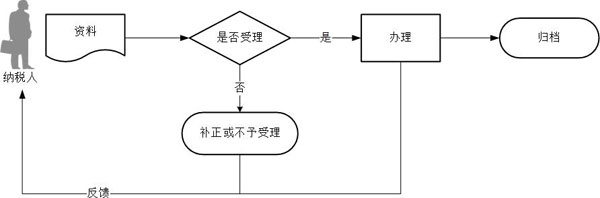

【办理流程】

【办理时间】具体可拨打12366查询。

【办理时限】即时办结

【办理结果】办理结束后,在《税务资格备案表》或《纳税人减免税备案登记表》或《非居民企业递延缴纳预提所得税信息报告表》加盖印章,一份返还纳税人;电子税务局办理的,将办理结果通过电子税务局反馈给纳税人。

【联系电话】可在国家税务总局天津市税务局网站或拨打12366查询。

【纳税人注意事项】

1.纳税人对报送材料的真实性和合法性承担责任。

2.税务机关提供“最多跑一次”服务。纳税人在资料完整且符合法定受理条件的前提下,最多只需要到税务机关跑一次。

3.纳税人使用符合电子签名法规定条件的电子签名,与手写签名或者盖章具有同等法律效力。

4.纳税人提供的各项资料为复印件的,均须注明“与原件一致”并签章。

5.享受减税、免税优惠的纳税人,减税、免税期满,应当自期满次日起恢复纳税;不再符合减税、免税条件的,应当依法履行纳税义务;未依法纳税的,税务机关应当予以追缴。

6.纳税人实际经营情况不符合减免税规定条件的或者采用欺骗手段获取减免税的、享受减免税条件发生变化未及时向税务机关报告的,以及未按照相关规定履行相关程序自行减免税的,税务机关依照税收征管法有关规定予以处理。

7.纳税人兼营免税、减税项目的,应当分别核算免税、减税项目的销售额;未分别核算销售额的,不得免税、减税。

8.最新减免税政策代码可在国家税务总局“办税指南”栏目查询。

【设定依据】

1.《中华人民共和国税收征收管理法》第三十三条第一款:纳税人依照法律、行政法规的规定办理减税、免税。

>

>